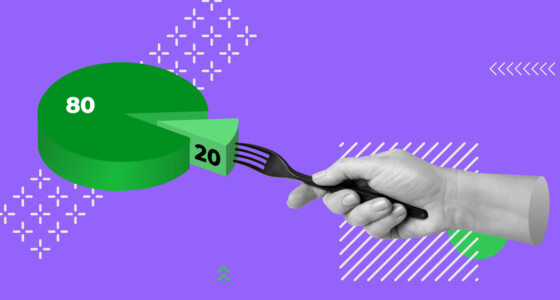

Nossos cérebros têm vários vieses cognitivos que nossos cérebros usam naturalmente para influenciar nosso pensamento. Na verdade, mais de 180 vieses e heurísticas diferentes podem interferir na forma como tomamos decisões. A frase “trading é 20% estratégia e 80% psicologia” tem suas raízes nesses vieses cognitivos que podem causar estragos em sua curva de patrimônio.

Hoje, veremos alguns dos vieses mais comuns que podem afetar sua negociação.

O que são vieses cognitivos?

Em termos simples, os vieses cognitivos nos levam a interpretar mal a realidade. São padrões subconscientes que causam um curto-circuito no pensamento lógico e afetam quase todos. Eles geralmente se originam dos instintos de sobrevivência embutidos em nosso cérebro.

Por exemplo, você já viu um anúncio de um produto com grande desconto, digamos de $ 1.000, por $ 250, então percebeu que o produto não vale nem $ 250? Esse é o viés de ancoragem, que os profissionais de marketing exploram para nos fazer acreditar que o item é barato quando, na verdade, não o compraríamos se originalmente custasse US $ 250.

Viés de confirmação

O viés de confirmação é um dos vieses mais comuns na negociação. É a tendência de ver a informação como apoio à nossa hipótese, mesmo que, objetivamente, ela seja conflitante.

Digamos que você esteja em baixa em um ativo, então você entra vendido. Quando o preço começa a subir, é muito mais provável que você se convença de que está olhando para um retrocesso em vez de uma continuação de uma tendência de longo prazo.

Já esteve em uma negociação perdedora e começou a olhar para indicadores ou prazos que você geralmente evita? Este é o viés de confirmação no trabalho.

Viés do movimento

O viés de Bandwagon é uma das principais causas de FOMO. Quando vemos outros pulando em uma tendência, assumimos que eles devem ter algo certo. Efetivamente, avaliamos o que os outros acreditam como verdade, pois certamente todos não podem estar errados, certo?

Às vezes, essas apostas compensam. No entanto, na maioria das vezes, alguém vê todos os outros pulando na onda, então eles continuam. Isso agrava e repete o efeito, levando à mentalidade de rebanho.

Viés de recência

O viés de recência é relativamente autoexplicativo. Isso nos leva a favorecer novas informações sobre as antigas e supervisionar aspectos mais importantes. Por exemplo, se um ativo aumenta +10% em um dia, podemos pensar: “ótimo, está ocorrendo um rompimento!” mas esquecer que ele está em uma grande tendência de baixa nos últimos anos.

Viés do conservadorismo

O viés do conservadorismo é o oposto do viés da recência. É a tendência de favorecer informações antigas em detrimento de novas, como não comprar uma ação com base em um desempenho passado ruim, apesar de um novo CEO e ganhos positivos.

Observe que os dois não são mutuamente exclusivos. Você pode ser conservadoramente tendencioso em um ativo e recentemente tendencioso em outro. O mais importante é reconhecer o viés.

Aversão à perda/viés de risco zero

Estes são dois vieses diferentes que estão intimamente relacionados. A aversão à perda nos faz dar maior ênfase às perdas e aos comportamentos que as evitam. Isso explica por que perdemos mais satisfação perdendo $ 100 do que ganhamos se ganharmos $ 100.

O viés de risco zero é a tendência de mitigar o risco de perda para o mais próximo possível de 0%, mesmo quando pode haver alternativas que ofereçam melhor redução de risco. Embora ambos sejam propícios para um bom gerenciamento de risco, eles podem nos levar a não fazer bons negócios ou mover um stop para o ponto de equilíbrio antes que faça sentido lógico fazê-lo.

A falácia do apostador

A falácia do jogador é a noção de que um evento é mais ou menos provável de ocorrer com base em eventos históricos quando a probabilidade é realmente inalterada.

Por exemplo, se uma roleta foi preta quatro vezes seguidas, pode-se erroneamente acreditar que a próxima será vermelha. Na verdade, não há nada que diga que a bola não pode continuar pousando no preto mais 30 vezes; a probabilidade não mudou.

Vemos isso nos mercados quando um trader acredita que uma tendência não pode continuar porque está acontecendo há muito tempo. Isso geralmente ocorre quando o viés de confirmação entra e o trader começa a examinar todos os tipos de indicadores para se convencer de que está certo.

Falácia do custo irrecuperável

A falácia do custo irrecuperável descreve nossa tendência de permanecer em uma negociação ou até aumentar quando perdemos, independentemente de fazer ou não sentido permanecer na negociação. Como vemos nossa perda como irrecuperável, achamos que podemos aguentar até o fim e “fazer valer o nosso dinheiro”. Já teve 45 minutos em um filme ruim e ficou parado? Este é o motivo.