Banka hesabınızda 10 dolarınız olduğunu ve bankanın bu miktarın yıllık yüzde 6 oranında artacağını vaat ettiğini düşünün. Bu miktar 12 yıl içinde iki katına çıkarak 20 dolara ulaşacak; 24 yıl içinde ise 40 dolar olacak. Bileşik faiz iş başında. En iyisi de birikimleriniz ne kadar uzun süre birikirse o kadar hızlı büyür.

Peki bileşik faiz tanımı nedir? Elde edilen gelir bir sonraki fatura dönemi için yeni sermaye elde edilmesine dahil olurken, kâr pahasına yatırım sermayesinde sürekli bir artış söz konusudur. Bileşik faizin avantajı, sürekli yeniden yatırım nedeniyle tasarrufların daha hızlı büyümesinde yatmaktadır. Bankalarda buna kapitalizasyon da denir.

Bileşik faiz nasıl işler?

Görelilik kuramının yaratıcısı Albert Einstein bir keresinde şöyle demişti bileşik faiz: “Bileşik faiz dünyanın sekizinci harikasıdır. Anlayanlar bunu hak eder, anlamayanlar ise bunun bedelini öder.”

Bir yatırımın bileşik faiz ini nasıl hesaplayacağımızı anlamadan önce basit faizi anlayalım. Genellikle bir banka mevduatındaki karı hesaplarken, uzlaştırma dönemlerinde gelirin geri çekilmesiyle birlikte kullanılır. Örneğin, 100$’lık bir miktar yıllık %10 faiz oranıyla yatırılırsa, bir yıl içinde 110$’a dönüşecek ve 10 yıl içinde başlangıçtaki miktar ikiye katlanmış olacaktır.

1. yıl: 100$ + 100$ * 0,10 = 110$

1. yıl: 110$ + 100$ * 0,10 = 120$

10. Yıl: 100$ + 100$*0,10*10 yıl = 200$

Şimdi de aynı örneği kullanarak, bileşik faizin yıllık kapitalizasyonla nasıl işlediğini görelim.

1. yıl: 100 + 10% = $110

2. yıl: 110 + 10% = $121

10. yıl: 236 + 10% = 259$

Bileşik faiz hesaplayıcı ve formül

Yukarıdaki örnekteki kar değeri, yıllık yerine aylık kapitalizasyon uygularsanız daha da büyük olabilir. Örneğimizde, 10 yıl sonra toplam 271 $ olacaktır. Hesaplamaları basitleştirmek için çevrimiçi bir bileşik faiz hesaplayıcı kullanın. Aylık bileşik faiz hesaplayıcısı da olabilir.

Bileşik büyümeyi kendiniz hesaplamak isterseniz, aşağıdaki formülü göz önünde bulundurun:

C=C0*(1+s/100)*n

C toplam tutardır,

C0 – ilk depozito miktarı,

s – % cinsinden yıllık getiri,

n yatırım dönemi sayısıdır.

Kapitalizasyon ile bileşik faizi hesaplarken, sadece mevduatın ilk tutarının değil, aynı zamanda her kar tahakkukunun da gelir getirdiğini unutmayın. Aynı zamanda, miktar yüksek bir hızda artar ve kar ne kadar sık sabitlenirse, gelir o kadar yüksek olur.

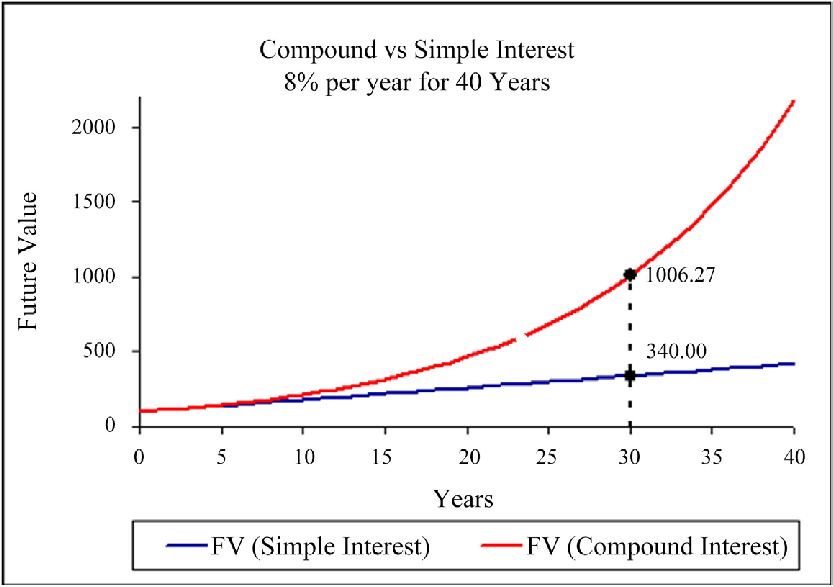

Bileşik faiz in basit faize göre avantajı grafikte daha da ikna edicidir. Bir yatırımcının ilk mevduatının yeniden yatırım olmaksızın yıllık %8 getiri ile 100$ olduğunu varsayalım. Bu durumda, 30 yıl içinde ortaya çıkan sermaye 340 $’a eşit olacaktır. Aynı dönem bileşik faiz ile 1006$’a ulaşacaktır.

Bileşik faiz tasarruf artışını garanti eder mi?

Gördüğünüz gibi, bileşik faiz yalnızca uzun vadeli yatırımla kendini gösterir. Bu nedenle genç, sabırlı yatırımcılar için daha uygundur. Ne yazık ki bu kombinasyon nadiren görülür: gençlerin hırsı ve risk alma eğilimleri çoğu zaman başarısızlıklara yol açar.

Öte yandan, uzun vadede enflasyonun rolü daha belirgin hale gelmektedir. Dolayısıyla değerini enflasyona göre ayarlamak daha doğru olacaktır ki bu da tamamen farklı rakamlar verecektir.

Einstein genellikle “Kural 72″nin keşfiyle anılır. Bu, bir yatırımın sabit bir yıllık faiz oranıyla iki katına çıkmasının ne kadar süreceğini belirleyen kaba bir yöntemdir. Bunun için 72’yi yıllık getiri oranına bölmek yeterlidir. Örneğin, %12’lik bir getiri ile 6 yıl alırsınız. Bu kural sadece bankacılık sektöründe ve tahvil piyasasında işe yarayabilir. Düşük yıllık getiriler için neredeyse doğru olduğu ortaya çıkıyor. Kârlılık arttıkça doğruluğu azalır. Bu durum, özellikle kâr ve zarar arasında büyük dalgalanmaların yaşandığı borsa için geçerlidir.

Kaynaklar:

Bileşik faiz nedir?, Investor.gov

Bileşik Faizin Gücü: Hesaplamalar ve Örnekler, Investopedia