16.yüzyıl İngiltere’sinde her ev sahibinin çekici olması şartı vardır. Böyle bir yasa varken yangın çıktığında tüm vatandaşları yangın söndürmek için gerekli araçlara sahip olurdu. Piyasa dalgalanmalarında her tüccarın çekiç stratejisi kullanmak zorunda olduğu bir senaryo hayal edin.

Gerçek hayattaki çekiç gibi bu strateji de tüccarlara hedeflerine ulaşmada ve zor durumlarda kendilerine yol açmalarında yardımcı oluyor. Hadi bu stratejiyi inceleyelim.

Çekiç formasyonu nedir?

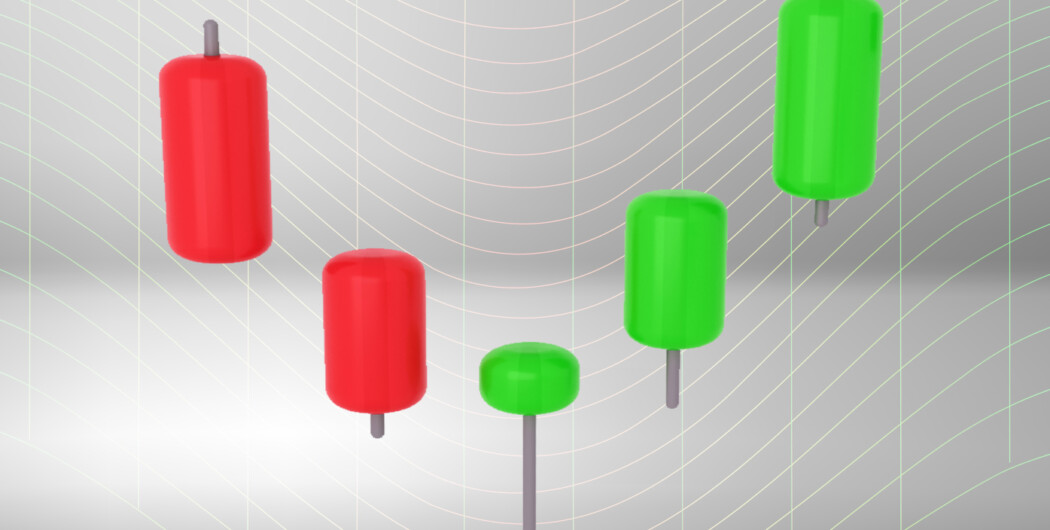

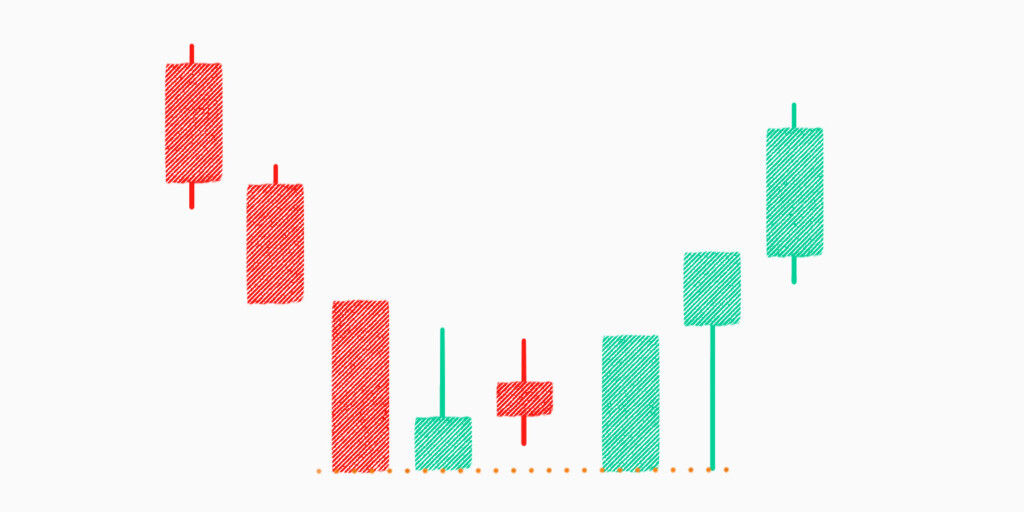

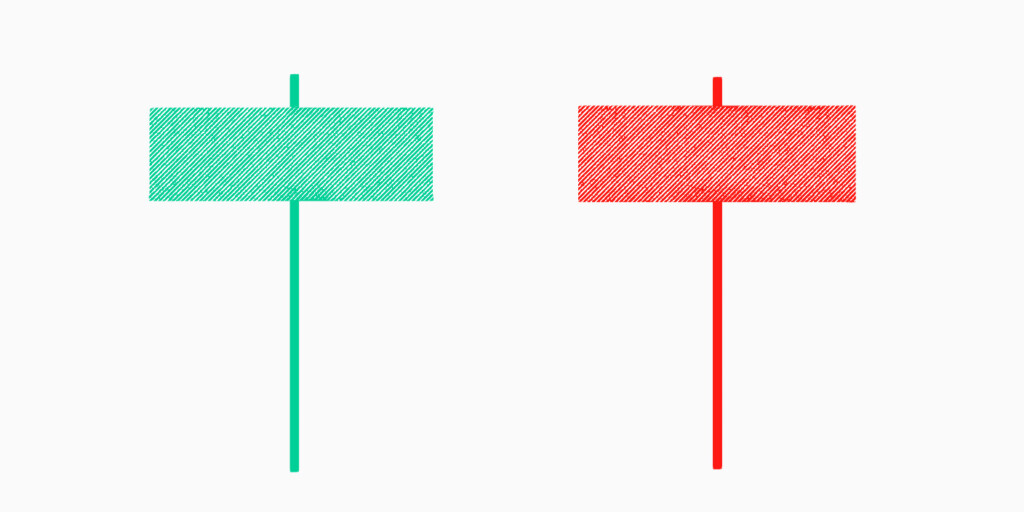

Çekiç formasyonu boğa tersine dönüş formasyonudur. Çekiç denmesinin nedeni, mum formasyonunun çekice benzemesidir. Mumun küçük bir gövdesi ancak uzun bir gölgesi vardır. Gölge, fiyat yönüne bağlı olarak düşük ile kapanış veya açılış fiyatı arasındaki fiyat aralığını, gövde ise açılış ile kapanış arasındaki fiyat aralığını temsil eder.

Çekiç formasyonu, varlık açıldığında gün boyunca düşüş yaşar. Gün sonunda ise açılış fiyatına yakın bir şekilde toparlanarak kapanır. Bu, alıcıların varlığı destekleyeceklerini ve satış baskısının sona ermiş olduğunu gösterebilir. Tüccarlar, bu sinyal ile varlığın trendinin tersine dönmesine ve yükselişe geçmesine hazır olunabileceği anlamına gelir.

Çekiç formasyonunu tarihine gelince, aslında bu formasyonu keşfeden bir kişi yoktur. Fiyat hareketine ve grafik analizine dayalı potansiyel ticaret fırsatlarını belirlemek için kullanılan birçok mum formasyonundan biridir.

Çekiç ve ters çekiç mum formasyonu

Ters çekiç mum formasyonu (inverted hammer), çekiç formasyonuna benzer ancak ters yönde oluşur – küçük bir gövde, uzun bir üst gölge ve kısa bir alt gölgesi vardır. Ters çekiç formasyonu genellikle düşüş trendinin dibinde oluşur.

Çekiç formasyonundaki gibi, ters çekiç formasyonunun uzun gölgesinin üst kısmı, boğaların fiyatı yukarı yönlü itmesiyle ortaya çıkar. Ancak, ayılar (veya kısa vadeli satıcılar) bazı direnç gösterir ve alt kısımda küçük bir gövde oluşmasına neden olur. Sonunda, boğa trendi çok güçlü çıkar ve piyasa daha yüksek bir fiyatta yerleşir.

Ters çekiç mum formasyonunun üst kısmında oluşan uzun gölgenin altında benzer bir formasyon yoktur, çünkü bu hala potansiyel boğa trendinin tersine dönüşünü gösteren bir sinyaldir.

Çekiç ve asılı adam

Tekrara düşmemek için şimdi de asılı adama bakalım. Asılı adam (hanging man) yükseliş trendinin tepesinde oluşan düşüş trendi formasyonudur. Mum hem yükseliş hem de düşüş olabilir. Alt gölgeden en az iki kat daha kısa olan küçük bir gövdeye sahip olması yeterlidir. Alt gölge, ayıların bir dönem piyasanın kontrolünü ele geçirecek kadar güçlü olduğunu gösteriyor. Bu model, satın alma baskısının zayıfladığını gösteriyor. Yükseliş trendi ivme kaybediyor olabilir ve potansiyel olarak düşüş trendine doğru bir kaymaya işaret ediyor olabilir. Bir varlıkta yükseliş varsa, bunu bir uyarı işareti olarak kabul edin.

Çekiç ve asılı adam benzer şekillere sahipken, temel fark trende göre konumlarıdır.

Çekiç formasyonu nasıl okunur?

Unutmayın, yükseliş trendinde çekiç mum formasyonu olmaz. Ancak düşüş trendinin dibinde çekiç oluştuğunu görüyorsanız, trendin ters dönüşümüne hazırlanmanız gerekebilir. Peki bundan nasıl emin olabilirsiniz? Karar vermeden emin olmak için formasyonu okumak adına bazı tüyolar:

- Küçük gövde arayın: Açılış ve kapanış fiyatları arasındaki fark küçük, satış baskısı zayıf, alıcılar devreye girmeye başladı.

- Uzun alt gölge arayın: Düşük ve kapanış/açılış fiyatı arasındaki fark büyük, varlık dönem boyunca daha az işlem gördü, alıcılar devreye girerek fiyatı yükseltti.

- Doğrulama arayın: Çekiç formasyonunu yükselişin tersine dönmesinin kesin bir işareti olarak kabul etmeden önce, sinyali doğrulayın. Örneğin, hareketli ortalama geçişi veya işlem hacmindeki artış gibi diğer yükseliş göstergeleri kullanabilirsiniz.

Çekiç ile nasıl işlem yapılır?

Şimdi ise çekiç ile neler yapılır görme zamanı. Çekici aktif olarak kullanan çok strateji vardır ancak biz sadece üçüne odaklanalım:

Üst-alt stratejisi

Bu strateji ile çekiç formasyonunu kullanırken gereken ilk şey, yakın vadeli düşük seviyelerin tamamını kıran güçlü bir düşüş trendi belirlemektir. Bu durum, piyasanın aşırı satıldığına ve tersine dönüşün olacağına dair kanıt olabilir. Genel olarak, bu strateji piyasada önemli dönüm noktalarını belirler.

Diyelim ki bir hisse senedi üzerinde işlem yapıyorsunuz. Fiyat düşer ve yakın vadeli düşük seviyenin altına iner. Ancak belirsizlik mumu ile yaklaşan boğa baskısının ilk işareti ve ardından boğa çekici formasyonu görüntülenir.

Üst-alt stratejisini kullanarak çekiç formasyonu ile işlem yapmak için çekicin yüksek fiyatının üzerine bir alış emri yerleştirin. Zararı durdur emrini gölgenin altına belirleyebilir ve potansiyel piyasa dalgalanmaları için biraz oynama alanı bırakın.

Destek-direnç ticareti

Destek ve direnç seviyeleri, teknik analizin önemli kavramlarındandır. Fiyatın aşmadığı veya düşmediği seviyeleri gösterir. Piyasa genellikle bu seviyelerden dönüş yapar. İşte burada çekiç devreye girer.

Diyelim ki fiyatın düştüğünü ve sağlam bir destek seviyesine yaklaştığını görüyorsunuz. Bu yakında boğa baskısı olacağına dair bir sinyal verir.

Ayılar fiyatı daha da düşürmeye çalışsa da alıcılar tarafından dirençle karşılaşırlar. Ayılar fiyatı daha da düşüremeden, mum boğa çekiciyle kapanır ve bu da boğa baskısına işaret eden başka bir sinyaldir. Bazen çekiçten önce doji bir mum olabilir, bu da yaklaşan boğa baskısının ilk işaretidir.

Eğer piyasada artan bir boğa talebi fark ettiyseniz, çekiçin yüksek fiyatının üzerine bir alış emri yerleştirerek bundan faydalanmayı düşünebilirsiniz. Kendinizikoruma altına almak için zararı durdur emrini gölgenin altına koyun. Biraz da hareket alanı bırakın.

Hareketli ortalama ile günlük ticaret

İlk adım, genel piyasa trendini belirlemektir. Bu stratejide boğa trendi olmalıdır. Satıcıların yatırımlarından kar elde etmek amacıyla geçici bir düşüşe neden olan ayı düzeltmeleri olabilir. Ancak çoğu durumda, geçici ayı düzeltmesinden sonra alıcı baskısı devam edebilir.

Strateji piyasa duyarlılığını ölçmek için dinamik 20 EMA’yı destek seviyesi olarak kullanmak üzerinedir. Varlık fiyatı buradan yukarı çıkması alıcıların piyasaya girdiği ve potansiyel bir alım fırsatı olarak değerlendirilebilir.

Dahası fiyatın EMA ile birlikte hareket ettiği durumlarda, piyasa duyarlılığının boğa olduğunu da varsayabilirsiniz. Bu durumda, EMA’dan gelen herhangi bir reddin, fiyatın yükselmeye devam etme olasılığı nedeniyle bir varlık satın alma fırsatı olabilir.

Çekiç mumunun yüksek noktasından bir alış pozisyonu açın ve zararı durdur emrini mumun gölgesinin altında yerleştirin. Böylelikle piyasanın olumsuz bir şekilde dönmesi durumunda riskinizi en aza indirmiş olursunuz.

Sonuç

Çekiçin belirgin şekli ve fiyat grafiğindeki konumunu fark edememek zordur. Küçük bir gövde, uzun bir alt gölge ve çok küçük bir üst gölgesi vardır. Şekil ve konumu ile kaçırmak istemeyeceğiniz bir sinyal verir. Formasyon, düşüş trendinin sonunda görüldüğünde en güvenilirdir. Burada olası bir tersine dönüşü işaret eder.

Ancak çekiç, tersine dönüş yerine gün içinde ayı piyasası trendinin geri çekilmesini de gösterebilir. Bu nedenle, bu işlem stratejisiyle başarılı olmak için piyasa durumunu, mumun konumunu ve piyasa momentumunu dikkate almanız gerekir. Doğruluğu arttırmak için diğer indikatörler ile sinyali doğrulamayı unutmayın!

Kaynaklar:

Hammer candlestick – overview, how to identify, characteristics, Corporate Finance Institute

Hammer candlestick: what it is and how investors use it, Investopedia

How to trade the inverted hammer candlestick pattern, HowToTrade